کتمان درآمد و یا فرار مالیاتی در بین هریک از مؤدیان را میتوان به انواع مختلف بیان کرد. این فرار در مؤدیان بزرگ به لحاظ وسعت معاملات شاید از عدد بزرگتری برخوردار باشد، ولی از نظر تعداد کم، چرا که اگر نگاهی به تعداد کل پرونده اشخاص حقیقی و حقوقی سایر اداره های کل داشته باشیم، درمی یابیم که عدد فرار مالیاتی در هریک از محیط های مالیاتی قابل توجه است. این موضوع در بررسی نتایج اجرای 181 قانون مالیات های مستقیم و مباحث نمونه گیری توافق ها مشهود است. که علت آن را می توان فقدان بانک اطلاعات اقتصادی کامل از سطح فعالیت مؤدیان عنوان کرد.

اگرچه در قانون مالیات های مستقیم نسبت به رسیدگی اشخاص حقوقی عادی و مؤدیان بزرگ وجه تمایزی دیده نمی شود، اما اداره کل امور مالیاتی مؤدیان بزرگ اقدام به رسیدگی تخصصی این پرونده ها می کند و باوجود فراهم نبودن ابزار کافی جهت دستیابی به سطح فعالیت مؤدیان تمام تلاش خود را در سایه توجه به روح قانون، برای تعیین مالیات واقعی کرده است. نبود دسترسی به بانک اطلاعات مؤدی، عدم همراهی (به معنای حقیقی) گمرکات و بانک ها ما را در شناسایی میزان فعالیت واقعی مؤدیان ناکام گذارده است، اما آن چه مهم و قابل توجه به نظر می رسد این موضوع است که رسیدگی مالیات مؤدیان بزرگ تخصصی بوده و به اعتراض های مؤدیان دراین اداره کل به طور موردی رسیدگی می شود.

به فرض اگر مودی نسبت به هزینه های برگشتی اعتراضی دارد. مسئول اداره فقط اسناد هزینه ای مودی را مورد بررسی قرار میدهد و درصورت درست بودن ادعای مودی برابر ارقام اسناد تحویلی وارد تصمیم می شود، نه این که برای میزان مالیات روی عدد خاصی توافق به عمل آید. به عبارت دیگر همکار مجاز به توافق با مودی برای رسیدن به یک مبلغ مالیاتی مورد قبول برای دو طرف نخواهد بود و این مهم میسر نمی شود، مگر استفاده از کادر مجرب و به تبع آن ایجاد فرهنگ مالیاتی در مؤدیان که در پاسخ پذیرای نظریات قانونی باشند.

درحال حاضر دسترسی به اطلاعات فرار مالیاتی از راه های مختلف انجام می شود که به برخی از آنها در زیر اشاره می کنم:

1. ظرافت های رسیدگی همکاران مالیاتی که در حین رسیدگی به موارد خاصی بر می خورند که برای بررسی صحت و سقم آن اقدام به استعلام از مراجع مختلف می کنند.

2. اطلاعیه هایی که از فعالیت مؤدیان به ادارهکل ارسال می شود.

3. گزارش هایی که از مراجع نظارتی همچون دیوان محاسبات بازرسی کل کشور، حراست، دادستانی یا گزارش های مردمی به دست می آید.

4. اسنادی که بعداز اجرای 181 قانون مالیات های مستقیم از فعالیت مودی به دست می آید.

به طور کل مواد قانونی جرائم مالیاتی اشخاص حقوقی اعم از مؤدیان عادی یا مؤدیان بزرگ مشترک است، اگرچه به لحاظ زیاد بودن ارقام مبلغ مالیات مؤدیان بزرگ حاصل محاسبه جرائم قانونی این مؤدیان عدد قابل توجهی می شود. اما با توجه به این که عمده مؤدیان بزرگ به لحاظ نوع فعالیت و سطح تحصیلات کارکنان قابل قیاس با مؤدیان عادی نیستند، پیش بینی جرائم ویژه غیرقابل بخشش از مواردی است که به نظر می رسد باید نسبت به این مؤدیان لحاظ شود.

چرا که وجود مراجع مختلف برای رسیدگی به اعتراض مؤدیان بعضاً بهانه ای برای اطاله زمان رسیدگی تا وصول مالیات می شود. به عبارت دیگر شاید درست باشد بگوئیم این امر نیز راهی برای فرار از پرداخت مالیات شده چراکه مودی که مبالغ میلیاردی بدهی دارد و سال ها با طرح پرونده خود در مراجع حل اختلاف ضمن تحمیل هزینه به سازمان، از مزایای در اختیار داشتن نقدینگی برخوردار می شود. این امر به این معنا نیست که نباید به اعتراض مؤدیان توجه کرد.

بلکه می بایست جرائم اثبات نشده ادعای مؤدیان از جرائمی باشد که مانع از اقدام های هدفدار بعضی از مؤدیان بشود، البته موارد بالا نمی بایست به گونه ای باشد که سیاست اصلی سازمان را از تشکیل مؤدیان بزرگ کمرنگ کند. چراکه هدف اصلی ایجاد مؤدیان بزرگ ارائه خدمات بهتر، حفظ و یا ارتقای تمکین بهبود برنامه حسابرسی، بهبود وصول دیون، بهبود مدیریت وجوه معوقه و مهمتر از همه آزمایش نظام ها و الگوهای جدید است.

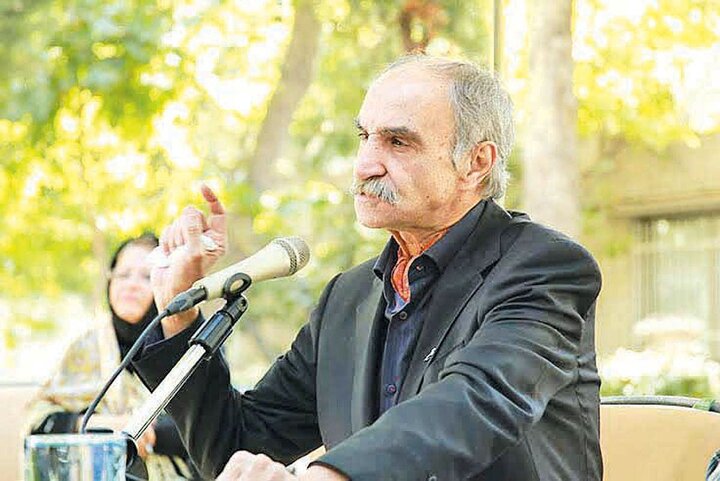

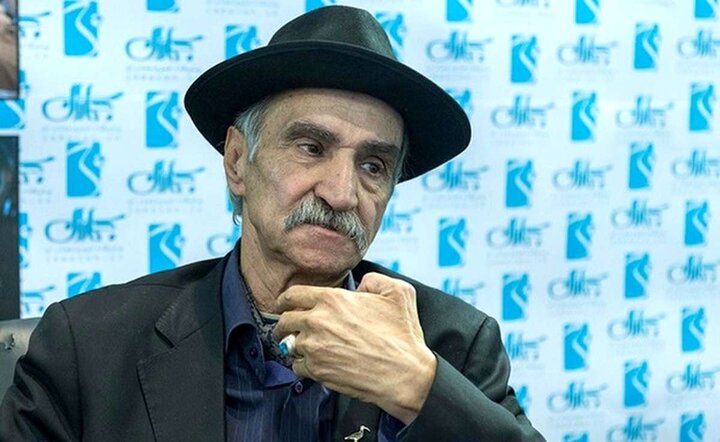

*مدیر کل امور مالیاتی مؤدیان بزرگ

نظر شما