با توجه به محدوديتهاي شرعي اسلام در خصوص بهره ثابت، در کشورهای اسلامي، استفاده از ابزارهای مالی متعارف در غرب مانند اوراق قرضه، محدود شده است. بر این اساس دولتها و شرکتهای اسلامی بدنبال تأمین مالی و مدیریت بدهی خود از طريق ابزاري منطبق با شرع اسلام بودند و ابتدا "صكوك" را طراحي نمودند.

صکوک ابزار نوینی است که در کشورهای اسلامی به جای اوراق قرضه به کار گرفته میشود. در حالت کلی میتوان صکوک را اوراق بهادار مبتنی بر دارایی، با درآمد ثابت یا متغیر، قابل معامله در بازار ثانویه و مبتنی بر اصول شریعت دانست.

مقاله حاضر به تشريح انواع صكوك و كاربرد هريك از آنها در تامين مالي بخشي از سرمايه گذاريهاي توليدي، كشاورزي و ... و نيز ديگر كاربردهاي صكوكو در بازار سرمايه مي پردازد.

انواع ابزارهای نوین مالی اسلامي(صکوک) شامل چیست؟

صکوک یا همان اوراق بهادار اسلامی را میتوان از ابعاد مختلفی دسته بندی کرد. یکی از ابعاد را میتوان سود آوری اوراق دانست. از این بعد صکوک مشتمل بر 2 نوع کلی انتفاعي و غيرانتفاعي تقسيم مي شود. تقسيم بندي صكوك و زير مجموعه هاي آن در نمودار زير آمده است و در ادامه تشريح مي شود.

ابزارهای مالی غیر انتفاعی:

- اوراق قرض الحسنه:بر اساس قرارداد قرض بدون بهره منتشر میشود، ناشر اوراق به میزان ارزش اسمی آنها از دارندگان اوراق استقراض میکند و به همان مقدار بدهکار است و باید در سررسید معین یا عندالمطالبه به آنها پرداخت نماید.

- اوراق وقفی:اوراق بهادار با نام که به قیمت اسمی مشخص برای مدت معین منتشر میشود و به افرادی که قصد مشارکت در طرحهای عام المنفعه را دارند، واگذار می گردد.

ابزارهای مالی انتفاعی:

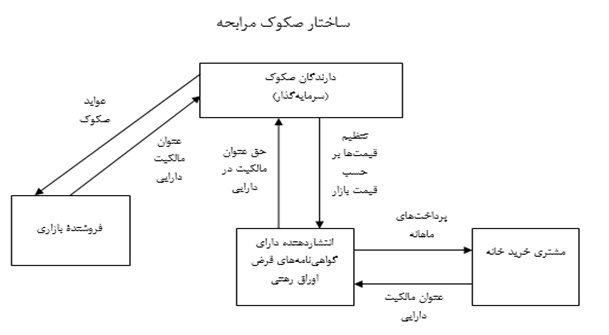

- اوراق مرابحه

: هدف آن بیعی است که فروشنده بهای تمام شده¬ کالا را به اطلاع مشتری می¬رساند و پس از آن مبلغ یا درصد اضافهتری را به عنوان سود تقاضا میکند. این اوراق بازدهی ثابت دارند و قابل فروش در بازار ثانویه هستند. انواع اوراق مرابحه شامل: اوراق مرابحه تأمین مالی، اوراق مرابحه تأمین نقدینگی و اوراق مرابحه تشکیل سرمایه شرکتهای تجاری است.

ساختار انتشار اوراق صکوک مرابحه به شرح ذیل می باشد:

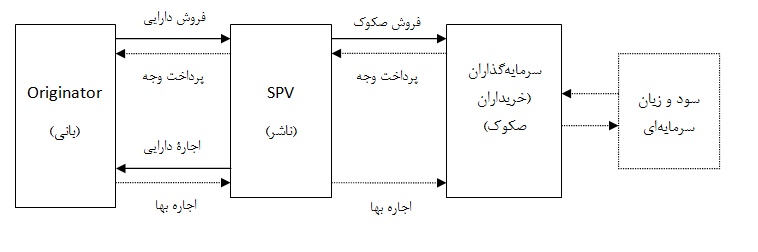

- اوراق اجاره:یکی از رایج ترین انواع صکوک، صکوک اجاره است. موارد کاربرد صکوک اجاره در تامین مالی پروژه های توسعه ای و خرید دارایی های فیزیکی نظیر ساختمان، ماشین آلات و تجهیزات می باشد. در این نوع اوراق، سرمایه گذار میتواند در مقاطع زمانی معین، سود حاصل از سرمایهگذاری خود را دریافت کند. اوراق اجاره بر اساس عقد اجاره منتشر می شود بصورت با نام و قابل نقل و انتقال که بیانگر مالکیت واحدهای سرمایه گذاری با ارزش برابر از دارایی های با دوام فیزیکی است. اوراق اجاره مبتنی بر سود معین و ثابت است بدین صورت که اجاره بها را می توان در ابتدای هر دوره، انتهای دوره و یا سررسیدهای ماهانه، فصلی و سالانه پرداخت کرد. این اوراق را می توان در بازار ثانویه و به قیمتی که توسط عوامل بازار تعیین می شود معامله نمود. انواع اوراق اجاره شامل اوراق اجاره تامین دارایی، اوراق اجاره تامین نقدینگی و اوراق اجاره جهت تشکیل شرکتهای لیزینگ است.

ساختار انتشار اوراق صکوک اجاره به شرح ذیل می باشد:

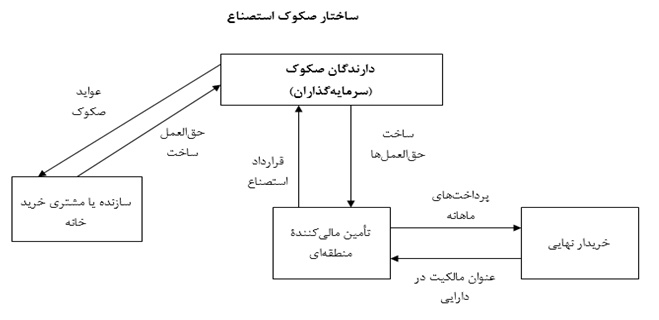

- اوراق استصناع:اسناد و گواهیهای دارای ارزش یکسان که برای تجمیع وجوه لازم جهت ساخت کالایی استفاده میشود که تحت تملک دارنده صکوک است.

ساختار انتشار اوراق صکوک استصناع به شرح ذیل می باشد:

اوراق سلف: از اقسام بیع بوده و عکس نسیه است که جهت تامین مالی تولید یا ارائه کالای معین منتشر می شود. در این نوع اوراق، کالای مورد نظر توسط سرمایه گذار پیش خرید می شود.

- اوراق منفعت: اسناد مالی بهادار که بیانگر مالکیت دارنده آن بر مقدار معین خدمات یا منافع آینده از یک دارایی با دوام است.

- اوراق جعاله: اوراق مالکیت مشاع خدمتی است که بر اساس قرارداد جعاله، انجام و تحویل آن تعهد شده است. بعد از پایان خدمت (موضوع جعاله) صاحبان اوراق، مالک مشاع نتیجه خدمت خواهند بود. نتیجه خدمت ممکن است امتیاز مالی یا دارایی فیزیکی باشد.

- اوراق مشارکت: سندی است که گویای مالکیت دارنده آن نسبت به بخشی از یک دارایی حقیقی است و تا سررسید اوراق هر نوع تغییر قیمت دارایی متوجه صاحب اوراق مشارکت است.

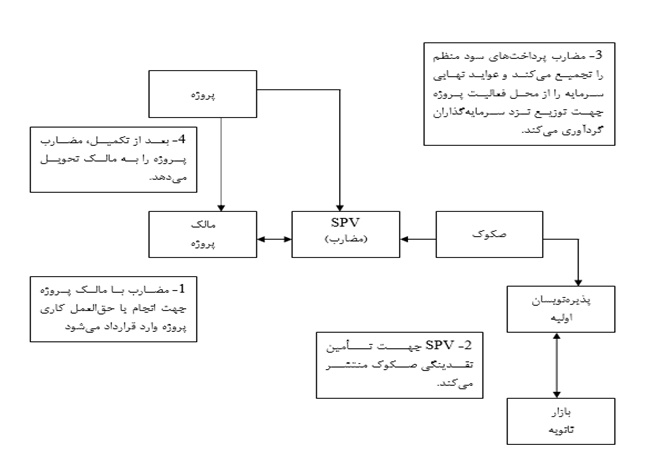

- اوراق مضاربه:در این نوع اوراق ناشر با واگذاری اوراق، وجوه متقاضیان را جمعآوری کرده و بعنوان مضاربه در اختیار بانی قرار می دهد و بانی هم در فعالیت اقتصادی سودآور بکار میگیرد. در پایان هر دوره مالی سود حاصله بر اساس نسبتهایی که روی اوراق درج گردیده است، میان ناشر و صاحبان اوراق تقسیم میشود.

ساختار انتشار اوراق صکوک مضاربه به شرح ذیل می باشد:

اوراق مزارعه: بر اساس قرارداد مزارعه طراحی شده است بدین صورت که ناشر با واگذاری این اوراق، وجوه متقاضیان را جمعآوری کرده و با آن اراضی قابل زراعت خریداری میکند. سپس این اراضی را طی قرارداد مزارعه از طرف دارندگان اوراق به کشاورزان واگذار میکند تا روی این اراضی زراعت کنند و در پایان سال زراعی، محصول را با هم تقسیم کنند.

اوراق مساقات: ناشر با واگذاری این نوع از اوراق بهادار، وجوه متقاضیان را جمعآوری کرده و با آن باغات قابل بهره برداری را خریداری کرده و سپس با وکالت از طرف دارندگان اوراق طی قرارداد مساقات به باغبانان واگذار می کند تا به آنها رسیدگی کنند و در پایان، محصول بدست آمده را با هم تقسیم کنند. در این نوع صکوک، دارنده اوراق نقش مالک، ناشر نقش وکیل و باغبان نقش عامل و اوراق مساقات سند مالکیت مشاع دارندگان است.

اوراق مشتقه: قراردادهای بین دو یا چند نفر که پرداختهای آن بر اساس موقعیت سنجی تعیین میشود. اوراق مشتقه ابزاری جهت کاهش یا انتقال ریسک بشمار می آیند. قراردادهای ذیل برخی از رایج ترین اوراق مشتقه هستند:

قرارداد سلف: قراردادی که در آن عرضهکننده بخشی از دارایی پایه را به ازای بهای نقد و مطابق قرارداد سلف به فروش میرساند تا در دوره تحویل به خریدار تسلیم کند. خریدار میتواند معادل دارایی پایه خریداری شده را در یک قرارداد سلف موازی استاندارد به فروش رساند که به این قرارداد نیز به اختصار سلف میگویند.

قراردادهای آینده (آتی): به واسطه این نوع قرارداد، فروشنده تعهد میکند در زمان مشخصی (سررسید)، مقدار معینی از یک کالای مشخص را به قیمتی که در لحظه حال تعیین میکنند، به خریدار بفروشد. خریدار نیز طبق این قرارداد تعهد میکند کالای مذکور را با همان مشخصات (مقدار و زمان)، خریداری کند.

قراردادهای معاوضه: قرارداد معاوضه یا سوآپ که طی آن توافقی بین دو شرکت برای معاوضه جریان نقدی در آینده (با دو نوع پرداخت متفاوت از بدهی یا دارایی) صورت میگیرد. این قرارداد تاریخ پرداخت و چگونگی محاسبه جریانات نقدی را که باید پرداخت شود مشخص میکند.

قراردادهای اختیار معامله: اختیار معامله قراردادی دوطرفه بین خریدار و فروشنده است که براساس آن خریدار قرارداد حق (نه الزام و تعهد) دارد که مقدار معینی از دارایی مندرج در قرارداد را با قیمت معین و در زمانی مشخص بخرد یا بفروشد. در واقع در این قرارداد دو طرف توافق میکنند که در آینده معاملهای انجام دهند که در این معامله خریدار اختیار معامله، در ازای پرداخت مبلغ معینی، حق خرید یا فروش دارایی مندرج در قرارداد را در زمانی مشخصی با قیمتی که هنگام بستن قرارداد تعیین شده است، به دست میآورد. از طرف دیگر، فروشنده قرارداد اختیار معامله، در مقابل اعطای این حق به خریدار با دریافت مبلغ معینی هنگام عقد قرارداد، براساس مفاد قرارداد، آماده فروش دارایی مذکور می باشد.

*مدرس دانشگاه تهران و مشاور سرمایه گذاری

35224

نظر شما