یکی از مهمترین فرآیندهای مرتبط با صنعت پرداخت الکترونیکی که توسط فعالان و استفاده کنندگان این صنعت به دقت پیگیری می شود موضوع کارمزد تراکنش ها است. از سال قبل که واکنش پذیرندگان به طرح پرداخت کارمزد آن را به موضوع چالشی بین بانک مرکزی و اصناف تبدیل کرد این مسئله کاملا مسکوت رها شد اما امسال با ابلاغ پرداخت کارمزد تراکنش خرید توسط بانک های پذیرنده بانک مرکزی عملا یک گام به جلو برداشت.

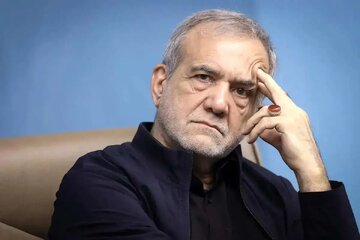

این تصمیم از سوی فعالان و کارشناسان پرداخت و بانکداری الکترونیکی به شیوه های مختلفی مورد نقد و بررسی قرارگرفت؛ مدافعان و مخالفان سرسختی نیز پیدا کرد در ادامه مشروح گفت و گو با مدیرعامل پرداخت الکترونیکی فناپ را در این باره و سایر مسائل حوزه پرداخت الکترونیکی می خوانید:

محمد نژادصداقت گفت:«بانک مرکزی اخیرا قواعد خود را تغییر داده است و دستور العمل جدیدی را از ابتدای دی ماه اعلام و اعمال کرد که طبق آن وظیفه پرداخت کارمزد بر عهده بانک هایی است که حساب پذیرندگان دستگاه های کارتخوان به آن متصل است. استدلال بانک مرکزی برای این شیوه از دریافت و پرداخت کارمزد هم این است که چون بانک ها از رسوب منابع و حساب پذیرندگان کسب درآمد می کنند باید کارمزد تراکنش های خرید را نیز آن ها بپردازند».

وی افزود:« این موضوع البته ظاهر قضیه بود. ورای این ظاهر طبق گزارش هایی که سال های گذشته بانک مرکزی استخراج کرده و در جلسات متعددی با مدیران بانک ها هم مطرح کرده بود همیشه این انتقاد را به بانک ها وارد کرده بود که روال بانک ها در رقابت ناسالم با یکدیگر در حذف کارمزد و ارائه خدمات رایگان، باعث شده است که هم در حوزه کارمزد وضعیت نابسامانی بوجود آید و هم شرایط مالی خود بانک ها رو به نابسامانی برود. درآن گزارش ها به مدیران بانک ها توصیه می شد حساب و کتاب درستی از منابع درآمدی سپرده های پذیرندگان داشته باشند چرا که برخی مستندات نشان می داد در اصل رسوبی وجود ندارد که بانک ها از محل آن سودآوری داشته باشند. بخصوص اینکه اگر این رسوب از شبکه الکترونیکی هم رد نشود به هر حال در شبکه بانکی خواهد بود. بدین معنی که اگر یک واحد صنفی از دستگاه پایانه فروشگاهی استفاده نکند و به صورت نقدی کار کند، نمی تواند پول را در مغازه نگه دارد و بالاخره باید آن را به بانک ببرد. این بدان معناست که این رسوب در نهایت به بانک خواهد رسید چه تراکنش الکترونیکی صورت گیرد و چه به صورت نقدی خرید و معامله انجام شود».

وی افزود:« به هر تقدیر بانک مرکزی این تصمیم را گرفت و اجرا کرد. اما واقعیت این است که بانک مرکزی با اتخاذ این تصمیم بنا دارد به بانک ها فشار بیاورد و بتواند مدل کارمزد را اصلاح کند. در واقع با اجرای مدل درست و استاندارد خدمات رایگان را حذف کند و بار کارمزد به دوش ذینفع نهایی باشد».

به گفته نژادصداقت« در صورت تحقق این شرایط، اکوسیستم پرداخت متحول خواهد شد حدقل در روابط مالی ولی پیش بینی این است که در عمل اتفاق خاصی نخواهد افتاد و بانک ها به دلیل رقابت با یکدیگر و جذابیت ابزارهای الکترونیکی به عنوان یکی از ابزارهای جدی برای جذب منابع همچنان با همین مدل کارمزدها را پرداخت خواهند کرد».

وی ادامه داد:« فقط ممکن است شبکه خود را از لحاظ کارایی بهبود ببخشند یعنی پذیرندگانی را که گردش مالی خوبی ندارند یا تعداد تراکنش های کمی دارند، از ارائه خدمات محروم کنند».

مدیرعامل پی اس پی فناپ درباره تغییرات احتمالی شبکه پرداخت الکترونیکی پس از لغو تحریم ها گفت:« نکته مهم این است که بعد از لغو تحریم ها نباید به هیچ وجه شبکه داخلی خود را که بار تراکنش های داخل کشور را بر دوش دارد، تغییر دهیم. اگر هم برجام کمک کند که به شبکه های بین المللی پرداخت مانند ویزا و مسترکارت شویم، این شبکه ها و فعالیت های بین المللی باید خارج از شبکه عادی و جاری خودمان شکل بگیرند. بدین معنی که اگر کسی یک کارت ایرانی دارد و با یک فروشگاه ایرانی کار می کند هیچ ارتباطی به حضور و فعالیت شبکه های خارجی و ویزاکارت و مستر کارت نخواهد داشت».

مدیرعامل پی اس پی فناپ گفت:« این شبکه ها شرایط خاص فعالیت خود و کارمزدهای مرتبط با تعاریف خودشان را خواهند داشت. در اصل لزومی ندارد که ما بزرگترین دستاورد خود را که همین شبکه پرداخت بومی است با این تعداد تراکنش و ابزار و کارت به شرکت های خارجی واگذار کنیم. بنابراین تصور می کنم ما شبکه داخلی خود را قطعا حفظ خواهیم کرد اما با ورود شرکت های خارجی می توانیم برخی استانداردها و قوانین را به سمت بین المللی شدن می بریم».

به گفته وی«تردیدی نیست که ما اشتباهاتی در این حوزه داشته ایم و این اشتباهات باعث شده است که مسیر صنعت پرداخت منحرف شود اما ریشه اشتباه در محاسبات غلط ما از سوداوری این صنعت و مدل کسب و کار ما است. بانک های ما تصور می کنند دستگاه کارتخوان و شبکه پرداخت الکترونیکی منبع خوبی برای جذب سپرده است. برای این تصور هم حاضرند هزینه های بسیاری پرداخت کنند. در واقع پرداخت الکترونیکی هم مانند تبلیغات برای بانک ها به عنوان یک ابزار رقابتی شناخته شده است».

این فعال شبکه پرداخت الکترونیکی گفت:« مشکل اینجاست که سهامدار این شرکت های پرداخت هم بانک ها هستند. از بین 12 شرکت حداقل بیش از نیمی از انها به صورت 100 درصدی در اختیار بانک ها هستند. بقیه هم سهامداران بزرگ بانکی دارند. این چرخه بسته باعث می شود هیچ اصلاحی صورت نگیرد. با داشتن سهام شرکت های پرداخت این چنین تصور می شود که سودی که از محل جذب منابع به بانک می رسد به جای پرداخت به شرکت از پذیرنده دریافت نمی شود و به جای آن بانک هزینه می کند تا شرکت خدمات را به پذیرنده ارائه دهد. در واقع حکایت از این جیب به آن جیب شدن است. البته کارمزد شتاب و شاپرک هم پرداخت می شود اما در عدد و رقم که نگاه می کنید تفاوتی در اصل ماجرا دیده نمی شود».

وی در پاسخ به این پرسش که در این چرخه معیوب جایگاه نهاد ناظر و حاکم چیست، گفت:«به نظر من بهترین نقشی که بانک مرکزی می تواند ایفا کند این است که بانک ها را توجیه کند چه اتفاقی در حال رخ دادن است؟ در همین راستا اتفاق خوبی سال گذشته افتاد در رابطه با صورت های مالی بانک ها ر داد که نشان از عزم جدی بانک مرکزی در راه این ساماندهی دارد. یعنی با نظارت و حسابرسی دقیق اجازه نداد بانک ها سودهای واهی تقسیم کنند. به عبارت دیگر بانک مرکزی اجازه نداد بانک ها ولخرجی و بی مهابا خرج کردن را ادامه دهند».

نژادصداقت گفت:« در این عرصه شاپرک هم باید تغییر رویه ای را تعریف کند. اجازه دهد شرکت های خصوصی در این عرصه وارد شوند و تعداد شرکت های پرداخت در این 12 شرکت خلاصه نشود. ورود شرکت های خصوصی به این معنا است که درآمدزایی و سودآوری اهمیت ویژه ای برای آنها دارد و رقابت به صورت آزادتری شکل می گیرد».

به گفته وی «بازار ما اصلا اشباع نشده است. حوزه هایی در پرداخت الکترونیکی وجود دارد که هنوز به آن ها ورود نکرده ایم و جای کار دارد. هنوز سودآوری و سرویس دهی کامل اتفاق نیفتاده است. بازار پرداخت خرد هنوز در کشور ما فعال نشده است پذیرنده هایی که بانک ها علاقه دارند دستگاه کارتخوان به آنها بدهند پذیرنده هایی هستند که مبالغ تراکنش بالایی دارند اما پذیرنده هایی که تعداد تراکنش بالا با مبالغ خرد دارند مورد توجه نیستند. پرداخت خرد حوزه بسیار وسیعی است که شرکت های جدید می توانند در آن سرمایه گذاری کنند».

مدیرعامل پی اس پی فناپ افزود:« ما پی اس پی را به این می شناسیم که دستگاه پوز و درگاه اینترنت ارائه دهد. برخی هم هیچ یک از این دو نیستند و تنها به فروش شارژ اکتفا می کنند! از میان پی اس پی های مجوزدار کلا هشت پی اس پی فعال داریم که بار کل شبکه پرداخت به دوش آنهاست و البته این ها هم تنها دستگاه POS را ساپورت می کنند. در حالیکه پرداخت الکترونیکی به معنای واقعی و جهانی انتقال ارزش از یک موجودیت به یک موجودیت دیگر است. ما در وضعیتی در کشور برای پرداخت مدام در حال انجام تراکنش هستیم از کرایه تاکسی تا همه مواردی که نیاز به پرداخت پول داریم. بانک ها شرکت های پرداخت را طوری تنظیم می کنند که سود مشخص و تعریف شده و مدیریت شده ای داشته باشد. با این تعریف پی اس پی را به عنوان یکی از واحدهای خودشان می بینند و همانطور با آن برخورد می کنند. در صورتیکه شرکت های خصوصی در این عرصه پا بگیرند که سودآوری و عدد و رقم برای آنها مهم باشد شکل بازی عوض می شود. در یک برهه زمانی شاپرک علاقه داشت شرکت های PSP سهام خود را واگذار کنند و هیچ بانکی بیشتر از یک درصد خاص از سهام یک شرکت را نداشته باشد اما بانک ها فروشنده نبودند. قیمت ها به قدری بالا بود که خریدار خصوصی به سمت این شرکت ها نیامد. پس شاپرک در حال حاضر باید درهای صدور مجوز جدید را باز کند و شروط حضور شرکت های جدید را مشخص کند و با تعریف دقیق فعالیت با انطباق بر استانداردهای بین المللی اجازه دهد بخش خصوصی به این بازار ورود کند».

وی افزود:«به نظر من اگر شرایط لازم را حضور بازیگران جدید در بازار پرداخت فراهم کنیم و اجازه دهیم کسب و کار در این حوزه به خودتعادلی برسد، شرایط کارمزد بهتر از شرایط موجود خواهد بود. باید باور کنیم این بازار را مانند هر بازار دیگری نمی توان با دستکاری و دستور درست کرد اما بازیگران جدید می توانند با حضور خود شرایط اصلاح کسب و کار را رقم بزنند.

22339

نظر شما